FXのはレバレッジをかけるほど建玉を増やせるためサヤ取り利益が上がります。一方でレバレッジをかけて証拠金維持率が下がると相場の急変同時に弱くなり、最悪はロスカットとなってしまいます。本記事ではトルコリラの運用方法における利益とリスクのバランスに配慮した適正な証拠金維持率を算出していきます。

どれくらいまでレバレッジをかけてもいい?

証拠金維持率の参考資料があるといいな・・

トルコリラのサヤ取りのおける適正な証拠金維持率やレバレッジを知りたい方はぜひ本記事をご覧ください。

FXの証拠金維持率と実効レバレッジ

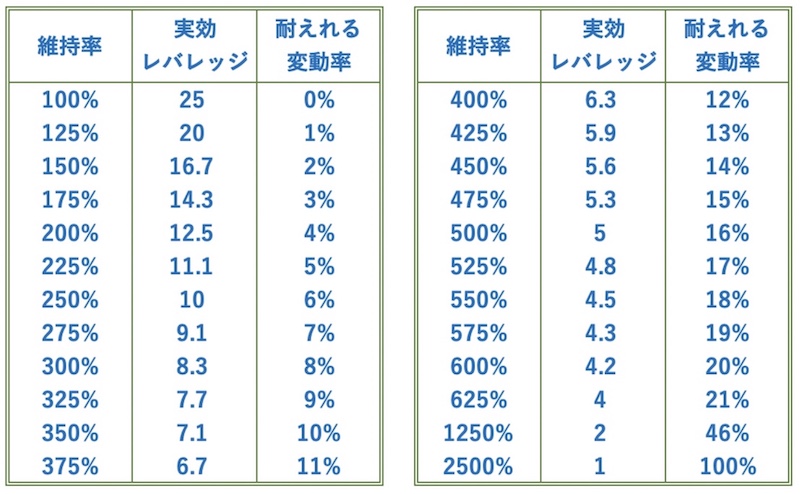

まずは証拠金維持率とレバレッジの関係を把握しておきましょう!

証拠金維持率とは、ポジションの評価額に対する必要証拠金の割合です。

証拠金維持率 = 評価額 / 必要証拠金 × 100%

必要証拠金が10万円だった場合に、ある時の評価額が50万円だとすると、500%となります。

実効レバレッジとは、ポジション総額に対する評価額の割合です。

実効レバレッジ = ポジション総額 / 評価額

ある時のレートによるポジション総額が、250万円だった場合に評価額が50万円だとすると、実効レバレッジは5倍となります。

日本のFX業者はレバレッジが25倍までと決まっています。

証拠金維持率が基本的には100%未満、業者によっては50%、80%などでロスカット(強制決済)になります。また、翌営業日の昼頃まで入金を待ってくれるという経過措置を行う業者もあります。

これらを踏まえ維持率をどのくらいに保ったらいいのか、過去のトルコリラの値動きを参考に考察してみました。

過去の値動きからFXの証拠金維持率を考察

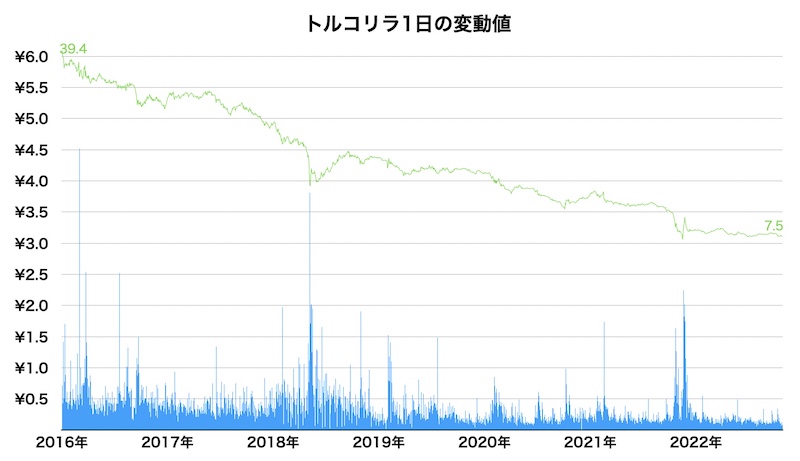

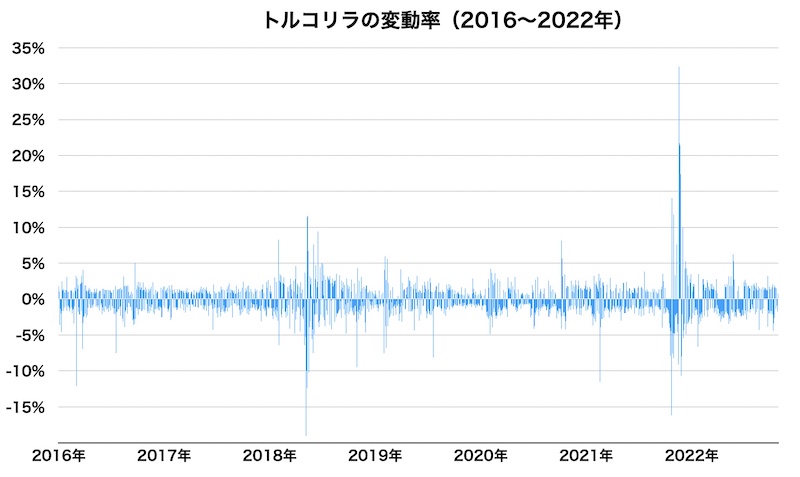

トルコリラについて、過去数年分の1日の変動値をグラフにしました。

トルコリラ1日の変動値

(※緑はトルコリラ円のレート)

ざっくり見たところ、3本の大きな値動きに気付くと思います。

これら急変動時の概要は以下の通りです。

<2016年6月24日のイギリスEU離脱>

イギリスのEU離脱による欧州経済先行き不安から、比較的に安全通貨である日本円を買う動きが起きました。

この日の値動きは、37.6円〜33.1円の4.5円でした。

<2018年8月10日のトルコショック>

米国人牧師の拘束による外交問題が発端で起きた通貨危機です。

この日の値動きは、20.1円〜16.3円の3.8円でした。

<2021年12月21日のトルコリラ50%急騰>

米国人牧師の拘束による外交問題が発端で起きた通貨危機です。

この日の値動きは、4時間で6.17円〜8.41円の2.24円(30%以上)という急騰となった。暴落し続けたトルコリラ(3ヶ月で約50%下落)の預金者に対し、為替変動による損失を保証するとエルドアン大統領が発言したことが理由。

上記3つの急変動は1日で2〜4円近くという非常に大きな値動きです。しかし・・

それぞれの急変動時の通貨のレートが大きく違う(緑のラインを参考)ため、同じ土俵で比較することができません!

そこで、このグラフを変動率に変換します。

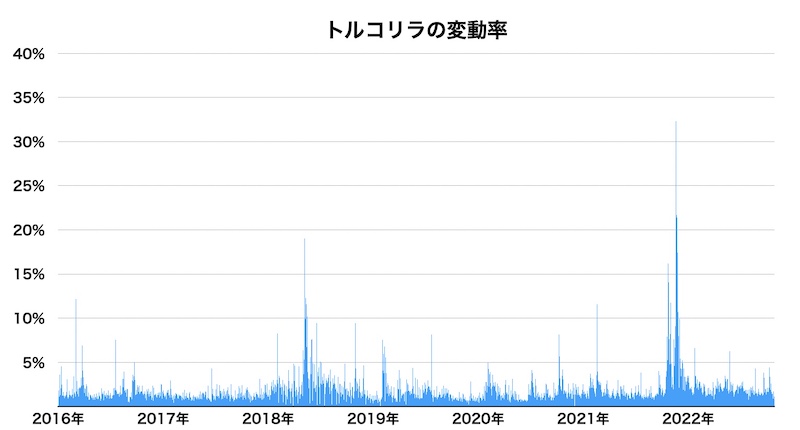

トルコリラ1日の変動率

変動率に変換すると、3本の線の高さが逆転します。

実際にFXは維持率という割合でロスカットが計算されるため、リスクは変動率で考察する方がベターです。

しかし、この変動率グラフはレートがプラスに動いたのかマイナスに動いたのかを考慮していません。売りと買いの両建てを行う場合は、変動がプラスなのかマイナスなのかを区別する必要があります。

トルコリラ1日の変動率(正負)

再度、変動率グラフを正負の区別をして変換しました。

2021年末の急騰が大きすぎるので、これに目を奪われないように着目すると・・

マイナス側の方が変動回数が多いことに注意です!

つまり買いポジション側で証拠金維持率が低下しやすいということになります。

FX証拠金維持率3つの運用パターン【トルコリラサヤ取り】 (2022年11月更新)

過去のトルコリラ1日の変動率から、スワップアービトラージの運用パターンを3つにまとめます。

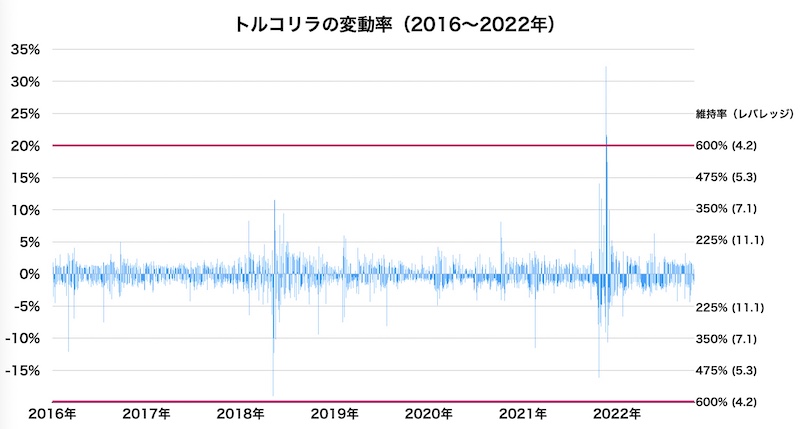

①安全プラン(過去の大きな変動を概ねカバー)

過去に起きた大きな変動 (2021年末を除く)でもロスカットされずほぼ放置できるパターン。

2021年末のような極めて異例な変動への対応は必要ですが、たまに資金移動するぐらいでOKです。

ほぼ放置『安全プラン』

維持率600%以上(レバレッジ4倍以内)をキープ

→変動率20%までをカバー

→ 現在レートより20%変動のレート付近で、OCO注文を入れておくと異例な急変でも損失を減らせます。

※OCO注文に関する記事はこちら

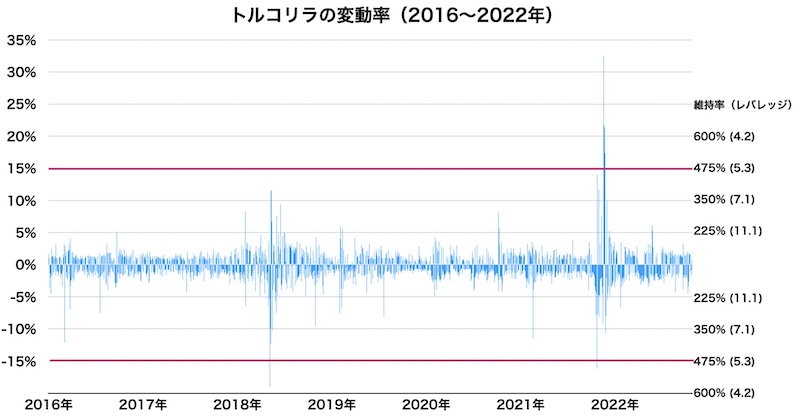

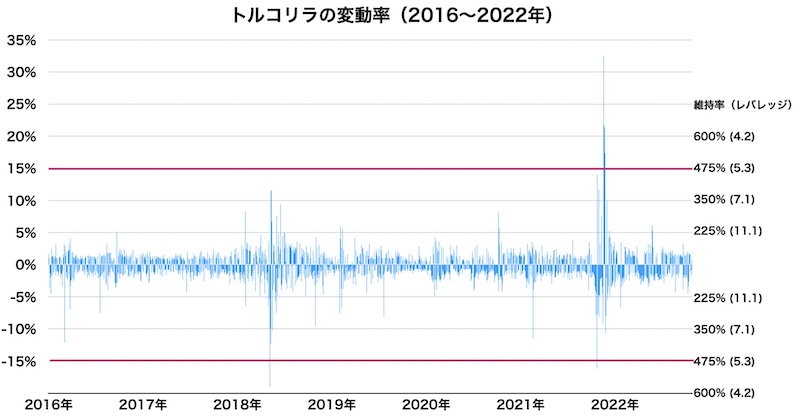

②バランスプラン(3年に1度のような大きな変動は諦める)

トルコショックのような大きな変動は対応が必要で、1日2回程度の監視をするパターン。

急変も安心『バランスプラン』

維持率400% 後半(レバレッジ約5倍以内)をキープ

→変動率15%までをカバー

→ ショック時レベルの急変動に気をつければ、概ねリスクをカバーできています。基本的に下落方向の方がボラティリティが高めなので、買いポジション側の維持に特に注意をしましょう!

現在レートより15%を逆指値とするOCO注文を入れておくと良いです。

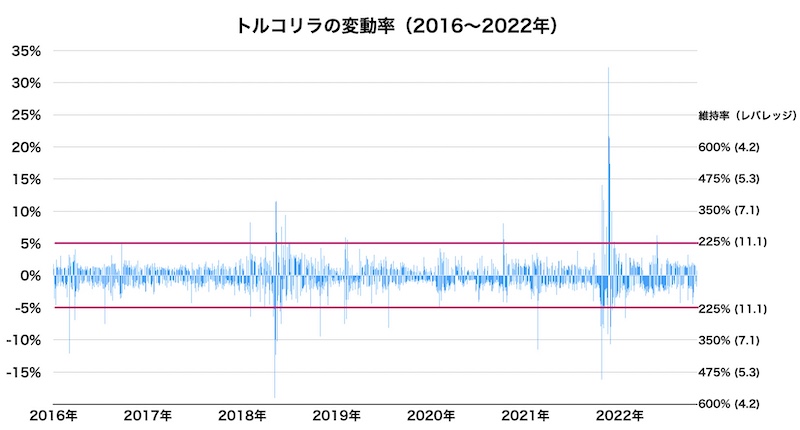

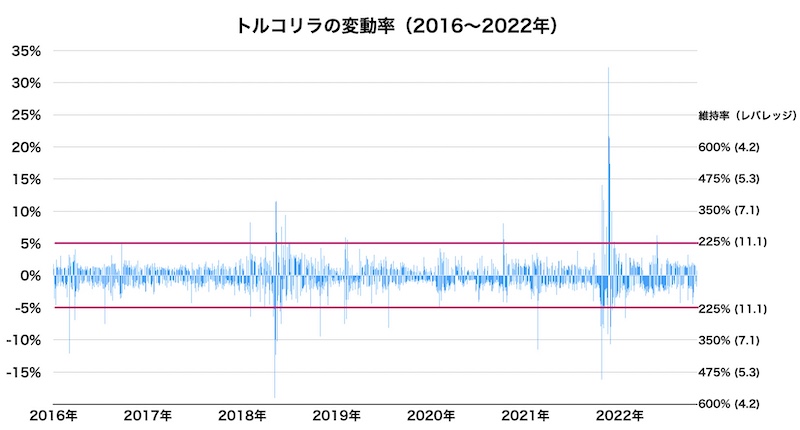

③攻めプラン(日頃から監視しまくる)

こまめに資金移動をしなければ年に数回ロスカット(又はOCO注文決済)の可能性があるが、運用利益を追求したパターン。

こまめに監視『攻めプラン』

維持率200%台(レバレッジ約10倍以内)

→変動率5%までをカバー

→ 数時間ごとに監視を行う必要があります。証拠金維持率がアンバランスになったら資金移動をこまめに行います。

ボラティリティが高い時は一部決済してポジション量を減らすなどの工夫も必要です。

適正な証拠金維持率は・・(トルコリラサヤ取り)

トルコリラのスワップアービトラージは、どれぐらい口座管理ができるかで適正な証拠金維持率が異なります。

今回は行動頻度別に3つのパターン分けをしてみました。

適正維持率のパターン

・安全プラン:維持率600%以上(レバレッジ4倍以内)

・バランスプラン:維持率400%後半(レバレッジ5倍以内)

・攻めプラン:維持率200%台(レバレッジ10倍以内)

安全プラン:過去の大変動をほぼ網羅

維持率600%以上(レバレッジ4倍以内)

リスク頻度:歴史的な変動の時だけ

監視頻度:ほぼ放置

バランスプラン:歴史的な大変動以外の安全を確保

維持率400%後半(レバレッジ5倍以内)

リスク頻度:数年に1度

監視頻度:1日1回程度

攻めプラン:最も利益を追求しているが数時間ごとの監視が必要

維持率200%台(レバレッジ10倍以内)

リスク頻度:数ヶ月に1度

監視頻度:1日数回

トルコリラの運用においては、レバレッジ10以上にするのはリスクが高そうです。

売りと買いのボラティリティの大きさが違うので、買い側の資金を多くして安全を保っても良いです。現に筆者の場合は安全プランとバランスプランの混合にしています。買いポジションの維持率を600%程度の安全プラン、売りポジションの維持率を400%後半のバランスプランといった具合です。

ボラティリティが大きく早期の資金移動が必要な場合、振替で即時に資金移動を使えると有利になります。

また、維持率の毎日チェックは欠かかさず、必要に応じて資金移動やOCO注文の更新を行うことが重要です。

運用している取引所や口座監視に費やせる時間によって、適正な証拠金維持率はそれぞれです。納得できる数字での運用を心がけましょう!

というわけで、今回は以上です。