みなさま、こんにちはリオンです!私はスワップ金利による長期投資を行い、NISAにも引けを劣らない運用成績で安定的に資産形成をしています。実績は当サイトの運用実績(毎月更新)からご覧ください。今回はメキシコペソによるスワップポイントでの長期投資は勝てるのか?というテーマです。

メキシコペソでスワップ投資は勝てるの?

→ このような疑問にお答えします。

結論、うまく調整すれば勝てます!

- スワップやボラティリティを理解しておくこと

- フラッシュクラッシュに耐えれる状態を維持すること

- できれば過去最低レートでもロスカットされないこと

- メキシコペソに強いFX業社を使うこと

本記事ではその調整とは何なのか?メキシコペソの概要や政策金利、メリットやリスクから戦略、手法、将来展望の順に詳細をお話します。

特にフラッシュクラッシュに耐えられる状態にしておくことは重要です。

0. まずはウハウハのポジション達をご覧ください ※私のポジションではありません

FXにおける「無限貯金箱」とは

— スワッパー🇲🇽生活@FIRE (@kawaseniFX) April 24, 2024

建値以上にスワップポイントが貯まったポジションのこと

私の最古参のポジションであと700pips

ここまで4ヶ月なんで7年保持すれば、あとは一生スワップ引き出して使えます

iDeCoよりこれだね笑笑#ドル円 #ペソ円 #FX #円安 #円高 #メキシコペソ #スワップポイント pic.twitter.com/bpyo1drZbM

→ +78.7pipsなので、8.3円付近でペソを手に入れられています。計算すると100lot持ちなので、2,600円のスワップポイントが毎日もらえているようです。無限貯金箱!達成できたら超お宝ですね!

#メキシコペソ

— ともがい@億り人目指す共働き夫婦 (@tomogai22) April 18, 2024

今年に入ってからのスワポが70万円突破、年内には220万円まで行けそう。金利差がなかなか縮まないのでまだまだスワップで稼げそうです。 pic.twitter.com/OX6LF9QvvU

→ 240lot持ちさんなので、1日に6,000円ちょっとのスワップが入り続けているご様子。しかし、建玉益が大きいというより相当長持ちするポジションが素晴らしいですね!

さて、ウハウハのポジションさん達も、スタートはあったのです。ここからは先は、これから参入する人に向けた知っておくべきことをご案内していきますね。

1.メキシコペソの概要

1-1.メキシコペソの歴史

メキシコペソは、メキシコの公式通貨であり、国内外で広く使用されています。その歴史は長く、メキシコ独立戦争後の1821年に初めて発行されました。ペソの価値は様々な時期に変動しましたが、上記のチャートをご覧いただければわかる通り、2009年以降は割とレンジ相場で安定しています。現在のメキシコペソは、1ペソを100セントに分割し、セント硬貨とペソ紙幣の両方が流通していますが、FXで取り扱うのはペソのみとなります。

1-2.メキシコ経済の概要と影響要因

メキシコ経済は、北米自由貿易協定(NAFTA)の加盟国としての立場や、製造業や観光業の成長に支えられています。また、石油産業や農業も重要な役割を果たしています。メキシコペソの価値や安定性は、これらの経済要因によって影響を受けます。

中国からメキシコに工場を移す企業も多く、経済成長が期待されています。

メキシコペソのような新興国の高金利通貨はリスク資産として捉えられているので、有事の際には売られやすい傾向があります。有事の際は、リスクオフとなり基軸通貨(ドル、円、フラン等)が買われ、相対的に新興国通貨は売られるためレートが大きく下落することがあります。先進国通貨よりは市場のボリュームが小さいため、ボラティリティ(振れ幅)が大きいことも特徴の1つです。

実際に2024年4月ではイランとイスラエルの紛争による中東情勢から、ボラティリティが大きくなっている印象があります。

とはいえ、うまくタイミングを掴めばスワップ金利によるインカムゲインとレート上昇によるキャピタルゲインの双方を得ることができる魅力的な通貨であることには間違いありません。

2. メキシコペソの長期金利投資のメリットとリスク

2-1. スワップポイントによる長期投資のメリットとは?

スワップ金利による長期投資は、安定した収益を追求する投資家にとって魅力的な選択肢です。政策金利の高い国の通貨によるスワップポイントでの長期投資は、高い金利を享受できることが魅力的です。国内FXで取引が可能な高金利通貨としては、以下の3つが有名です。

国内FXで取り扱っている3大高金利通貨

| トルコ | メキシコ | 南アフリカランド |

|  |  |

メキシコの中央銀行は、インフレ率や経済成長に応じて金利を調整するため、安定した金利収入が期待できます。その他の高金利通貨との比較については、詳細は次章以降で触れていきますね。

2-2. メキシコペソの長期投資のリスク要因

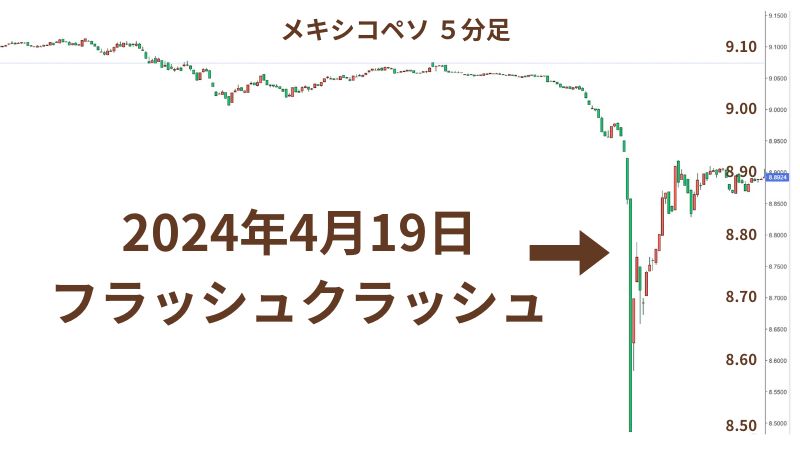

メキシコペソの長期投資には、いくつかのリスクが存在します。政治的不安定性や経済変動、外国為替リスクなどが挙げられます。外国為替リスクは、ペソの価値が他の通貨に対して変動する可能性を示しています。特に新興国通貨はボラティリティが強く大きな下落の際にはフラッシュクラッシュを起こすなど、投資家の不安を煽ることもあります。

上記のチャートは実際に起きたフラッシュクラッシュですが、ものの数分で5%近くもレートが下がる現象が起きました。このような急激なボラティリティは数ヶ月に1回レベルで発生しています。

2-3. 他の通貨との比較でのメリットとリスク

メキシコペソによるスワップポイントでの長期投資を検討する際には、他の通貨との比較も重要です。他の通貨に比べて高い金利が魅力的である一方で、外国為替リスクや政治的不安定性などの要因も考慮する必要があります。世界的に政策金利が高い国は以下のような国が挙げられます。

| 国名 | 通貨名 | 国内FXでの取り扱い | 政策金利 | 最低必要証拠金 / 1lot | スワップ |

アルゼンチン | アルゼンチンペソ | 取扱なし | 100% | 取扱なし | 取扱なし |

トルコ | トルコリラ | あり | 50% | 約1,900円 | 約40円 |

メキシコ | メキシコペソ | あり | 11% | 約3,600円 | 約26円 |

南アフリカ | 南アランド | あり | 8.25% | 約3,200円 | 約16円 |

あまりに政策金利が高い通貨は財政破綻をなんとか免れている国もあり注意が必要です。

上記のアルゼンチンとトルコは、実際にIMFの支援により財政破綻を回避している国です。

トルコリラは高いスワップがもらえるのですが、長年に渡りレートを下げ続けています。

2024年4月の現在レートは4.7円ほど・・

また、南アフリカランドもそこそこのレンジ相場を繰り返していますが、現状はメキシコペソに高金利の軍配が上がります。

というわけで、メキシコペソは高金利通貨の中でも割と安定している通貨だと言えます。

メキシコペソはほとんどの国内FX業者で取り扱っていますが、長期投資をするならば有利なサービスを選択するべきです。

数十社ある国内FX業社の中でも、特におすすめなのは以下の3社です。

メキシコペソに強いFX業者3選

スプレッドは0.3銭で300円なのでスワップ11日分ほどで回収できますが、安いに越したことはありません。

スワップは勿論、高い方がいいのですが、メキシコペソに関しては上位のFX業者であればそこまで大差がない状況です。

LIGHT FXでは買いスワップと売りスワップが1本値(同じ)なので、一時的な下落が予想されるなど有事の際の両建てに強いです。

3. メキシコペソによるスワップポイントでの長期投資の戦略と手法

スワップ金利による長期投資を成功させるためには、戦略的なアプローチが不可欠です。投資目標やリスク許容度を明確にし、長期的な視野で市場動向を分析することが重要です。

実際に私も、安定的に勝率が取れる運用を目指しており、大勝ちは目指していません!(昨今の日本株で勝ちまくっている友人を羨ましく思うこともありますが・・笑)1発で勝つことに専念するよりも安定的に利率を保つのが長期投資の魅力です。なぜならば将来的に複利による大きな力を得ることができるからです。

3-1. メキシコペソによるスワップポイントでの長期投資の具体的手法

メキシコペソによるスワップポイントでの長期投資を行うには、債券や金利運用を行う投資信託やFXでスワップをもらう投資がありますが、FXのスワップ投資は気軽に参入と離脱ができ、毎日もらえるのが魅力的です。

どれぐらいの資金でスワップを得ることができるのかは、必要証拠金と維持率とレバレッジ、また通貨の変動リスクを把握する必要があります。

まず、必要証拠金の求め方は、どの通貨でも現在レートに400を乗じた金額になります。

必要証拠金はレートに400を乗じる根拠の計算

1lotは1万通貨でレバレッジ25倍まで可能なので・・・

現在レート × 10000 / 25

言い換えると・・

現在レート × 400

→ 2024年4月21日のメキシコペソは9.00円なので約3,600円が最低必要証拠金です。

3-2. リスク管理と適切なポジションの取り方

リスク管理は、スワップ金利による長期投資において重要な要素です。適正なレバレッジを考慮してロスカットを防ぎつつ、レート下落による損失がスワップを上回らないように運用することが不可欠です。

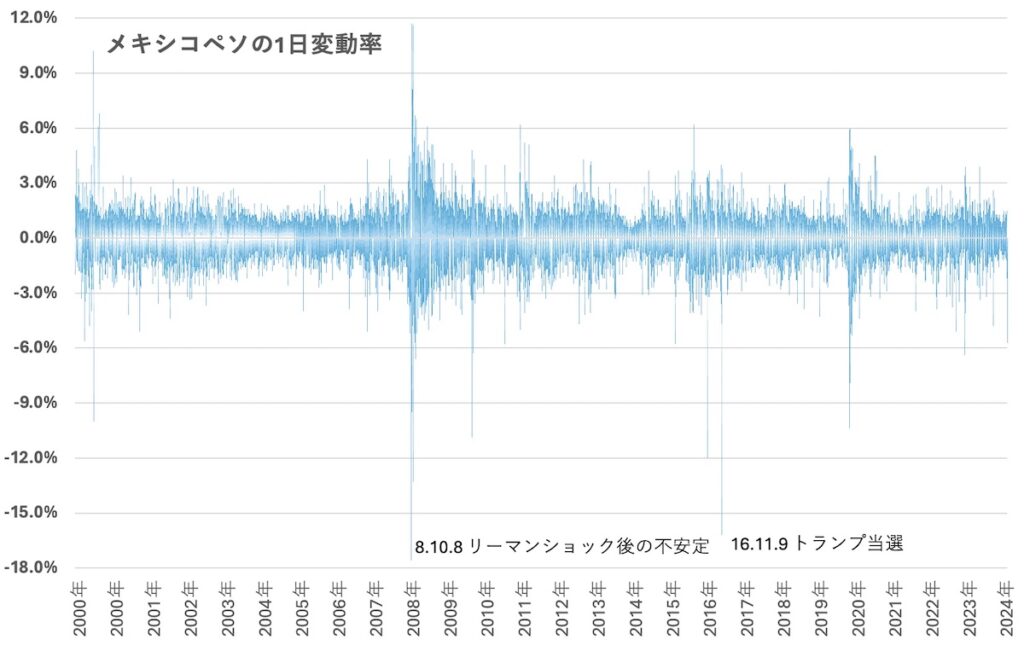

これまでにメキシコペソが1日でどれぐらい変動したかを観察するとヒントになり得ます。

上記グラフはメキシコペソの1日の高値と安値の差額を示したものです。フラッシュクラッシュが起きた際は、とても目立っているかと思います。

スワップ金利による長期投資で最も大切なことはロスカットされないように安全運用をすることです。

- ロスカットされないように設定しておきたい注意事項

- ・フラッシュクラッシュ

・過去最低レート

ロスカットを防ぐには過去の通貨の動きをよく考察して、上記2点のイベントが起きても動揺しないポジションを作っておくことです。

上のグラフからも1番大きな1日為替変動率は17%超なので、レバレッジは5倍以内にはしておきたいところ。

それでもフラッシュクラッシュから逃れるためには、1日以上放置することは危険ということになります・・

刻一刻と起きるレートの変化による維持率の低下には、目を配っておく必要があるからです。

さて、レバレッジ25倍なら3,600円必要だったので、レバ5倍なら18,000円必要ということになりますね。18,000円で27円のスワップは少ないと思いますか?

私はそうは思いません。180万円あれば100lotなので、毎日2,700円が安定的にもらえる仕組みになり大きな利益になり得ます。

- 元本180万円の場合(レバ5)100lot

- 27円 × 100 × 365日 = 985,500円

→ この場合の年利は50%以上にもなるのですから、正直異常なレベルです。

冷静に考えれば、政策金利が11%なのに対して、レバレッジ5倍ということは、おおむねつじつまの合う数字かと・・

とはいえ、現在レートから過去最低値4.25円まで下落しても耐えれるようにしておくのはどうでしょう?

2024年4月執筆時点においては8.90円なので概ね50%ダウンしてもOKなレバレッジは2倍以内となります。

仮にレバ2で運用した場合・・

9.00 × 10000 / 2 = 45,000円

1lotあたり4.5万円も必要なら、利率はどうでしょうか?(政策金利の2倍だろ?というツッコミはさておき・・)

先ほどと同じ元本180万円なら、40lotを持つことになります。

- 元本180万円の場合(レバ2)40lot

- 27円 × 40 × 365日 = 394,200円

→ これでも年利21.9%と素晴らしい運用に・・

ただここ2年のメキシコペソは上昇気流に乗っているので、上手く上昇に乗れば購入価格に下がるまでの期間は、毎日スワップがもらえるという考えでもいいですね!

エントリーのタイミングによっては、過去最低レートは気にせず投資可能。

その際も、フラッシュクラッシュに耐えれるレバレッジ5倍以内にはしておきましょう!

3-3. 上級編:むしろフラッシュクラッシュはチャンス?

ここまででお伝えしたとおり、長期投資を行うにおいてフラッシュクラッシュに耐えられる状態を維持することが重要なのは間違いありません。

ですが万が一、フラッシュクラッシュで急激に下落したレートで買い増すことができれば、一瞬でお宝ポジションをゲットできるチャンスでもあります!

大抵のフラクラが急激に落ちてゆっくり回復する傾向があります。ちょうどアルファベットの「r」の字のようなチャートを描くケースが多いです。(参考:フラクラの記事)

フラッシュクラッシュは異常なほどローソク足が陰線を引くので、矢印のようなタイミングで来たな〜とわかります。

その後、上げ始めたことを確認してエントリーしても遅くはありません。今回のフラクラも上げ始めてからゆっくり考えても十分に間に合う速度です。

10万円を握りしめてフラッシュクラッシュにチャレンジすると?

- 10万円の資金の場合

- レバレッジ5倍以内は守りたいので・・

10万円 / 3,600円 / 5 = 5.55

→ 5lotのポジションまでなら買っても大丈夫ということになります。

上記のフラクラの場合、8.7円前後で注文するには、20分前後(点線囲い)と十分に時間があります。

そして、大抵のフラクラは元のレート付近まで戻します。

→ この場合も9.0円付近まで戻していますね!

8.7円の5lotが9.0円になった場合の、為替差益は1.5万円です。10万円の資金が11.5万円にすぐ増えるのも嬉しいですが、しばらく8.7円に下がるまでスワップがもらえ続けることも大きいです!

フラクラをうまく使うポイント

・何 lot購入できるのか常に把握しておく

・フラクラは慌てず、反転し始めたらエントリー

ポイントはこんな感じです。

4. メキシコペソによるスワップポイントでの長期投資のための市場分析と見通し

4-1. メキシコ経済の将来展望(政策金利の歴史)

メキシコ経済の将来展望は、スワップ金利による長期投資に影響を与えます。経済成長やインフレ率の見通しを分析し、将来の金利動向を予測することが重要です。

インフレ率は2%ぐらいが理想とされていますが、メキシコ経済のインフレ率は常時2%以上の傾向なので、今後も高金利は続くと言えそうです。

メキシコのインフレ率と政策金利

| 年代 | インフレ率 | 政策金利 |

|---|---|---|

| 2023年 | 5.54% | 11.00~11.25% |

| 2022年 | 7.90% | 6.00~10.50% |

| 2021年 | 5.69% | 4.00~5.50% |

| 2020年 | 3.40% | 4.25~7.00% |

| 2019年 | 3.63% | 7.25~8.25% |

| 2018年 | 4.90% | 7.50~8.25% |

| 2017年 | 6.04% | 6.25~7.25% |

| 2016年 | 2.82% | 3.25~5.75% |

| 2015年 | 2.72% | 3.00~3.25% |

| 2014年 | 4.02% | 3.00~3.50% |

| 2013年 | 3.80% | 3.50~4.50% |

| 2012年 | 4.11% | 4.50% |

| 2011年 | 3.40% | 4.50% |

| 2010年 | 4.16% | 4.50% |

| 2009年 | 5.30% | 4.50~8.25% |

| 2008年 | 5.13% | 7.50~8.25% |

| 2007年 | 3.97% | 7.00~7.50% |

| 2006年 | 3.63% | 7.00~8.25% |

メキシコ中央銀行の金利政策の変化は、メキシコペソの長期金利投資に直接影響を与えます。金融政策の動向を注視し、市場への影響を的確に分析することが重要です。

従って、政策金利の歴史も振り帰っておくことも重要です。

4-2. 外部要因との相関関係の分析

メキシコペソによるスワップポイントでの長期投資に影響を与える外部要因を分析することも重要です。米国の金融政策や国際的な経済情勢などが、メキシコ経済に影響を与える可能性があります。

特に2024年は米国の大統領選があります。

トランプ大統領が初当選した際は、メキシコペソのレートが4.8円から5.8円に動くなど16%超の変動がありました。

米国の大統領選の開票は11月予定なので、この時期の動向にも目を配っておきましょう。

まとめ:メキシコペソによるスワップポイントでの長期投資のポイント

メキシコペソによるスワップポイントでの長期投資は、高い金利を求める投資家にとって魅力的な選択肢ですが、リスク管理が重要です。政治的・経済的な要因や外部環境の変化を考慮し、戦略的なアプローチで投資を行うことが成功の鍵となります。長期的な視野で市場を分析し、リスクとリターンのバランスを見極めながら、メキシコペソのスワップ金利による長期投資を検討することが重要です。

- スワップやボラティリティを理解しておくこと

- フラッシュクラッシュに耐えれる状態を維持すること

- できれば過去最低レートでもロスカットされないこと

- メキシコペソに強いFX業社を使うこと

また、メキシコペソのスワップポイントが長期的に高いFX会社を選択しておくことで、乗り換えによるスプレッド分のコストを抑えることができます。

というわけで今回は以上です。

メキシコペソに強いFX業者3選