こんな人が対象

○FX・株・仮想通貨等の取引を行っており、どれか1口座でも損失がある人

○損益通算の解釈がよくわからない人(損益通算の2つの意味や通算できる分類の理解)

○アフィリエイト等の副業との損益通算を知らない人

上記です。

課税方式について →2種類の課税方式を知ろう!

国税庁の分類では、10種類の所得に区分されています。

それぞれの所得に対して、総合課税と申告分離課税が割り当てられており、2種類の課税方式で計算します。

○給与所得・・・・総合

○不動産所得・・・総合

○事業所得・・・・総合 ・分離(事業規模での株式、先物取引等)

○山林所得・・・・分離

○譲渡所得・・・・分離・総合(ゴルフ会員権、金地金、機械等の譲渡)

○配当所得・・・・分離・総合(法人からの余剰金配当、一部投資信託の収益分配)

○退職所得・・・・分離

○一時所得・・・・総合・分離(一部保険による所得)

○利子所得・・・・分離・総合(国外預金によるもの)

○雑所得・・・・・総合(年金、講演、原稿、FX、アフィリエイトによる所得)・分離(業としての株式譲渡や先物取引にかかる所得)

では、2種類の課税方式について、簡単に説明します。

①総合課税(どんどん上がる累進課税)

総合という文字がつくとおり、総合課税での全所得を合算して税率計算します。

税率は、稼げば稼ぐほど上がる(累進課税)方式です。

各種控除と必要経費を差し引いた後、総合課税の所得同士を合算して、以下の税率となります。

収入 - (控除、経費) = 所得

各総合課税所得の合算で税率計算

総合課税の税率

1000円〜195万円以下 5%

195万円〜330万円以下 10%

330万円〜695万円以下 20%

695万円〜900万円以下 23%

900万円〜1800万円以下 33%

1800万円〜4000万円以下 40%

4000万円超 45%

実際はこれに住民税(通常10%)をプラスしなければなりません。

必要経費について

副業における必要経費の例です。

・売買手数料、振込手数料

・作業用パソコン・タブレット

・関連の本、雑誌、ネット教材費

・インフラ代(家賃・光熱費・インターネット通信料)

・商品レビュー記事用の商品代金

・旅費、セミナー費(交通量含む)

など。

<例>事業所得が950万円の時に、実態的に80万円の経費を計上できる場合(控除は考慮しない)

950-80=870

870万円 23%

<例>経費の計上がない場合

950万円 33%

→税率に10%も違いが生じます。

必要経費の計上は税金対策に有効なので、実態的に可能な範囲で計上したほうがいいです。

②申告分離課税(一律20.315%)

申告という文字がつくとおり、確定申告により税金を計算します。

分離という文字がつくとおり、分離課税は、他の所得区分と合算せず独立(分離)して計算します。

他の所得区分と合算できませんが、同じ所得区分ならば合算できる点(広義の損益通算)に注意です。

税率は、20.315% で固定です。

所得税 + 復興特別税 ( 所得税 × 2.1% = 0.315%)= 15.315%

15.315% + 住民税5% = 20.315%

損益通算について →2種類の損益通算を知ろう!

損益通算とは、(1月1日を始期とした)1年の損失を利益で相殺することです。

狭義と広義、2つの意味での損益通算があります。

狭義の損益通算

①国税庁の損益通算

国税庁の損益通算は、4種類の所得(通称:ふじさんじょう)損失が、所得区分を越えて相殺できることを指しています。

ちなみに、「ふじさんじょう」とは、

(ふ)不動産所得、(じ)事業所得、(さん)山林所得、(じょう)譲渡所得のこと。

広義の損益通算

②同課税方式での同所得区分の損益通算

広義の意味での損益通算は、同課税方式での同所得区分で相殺できることを指しています。

※本題1で補足します。

FX・株・仮想通貨・アフィリエイト等の業者は、

各個人の損益情報を税務署に報告しているため、自動で損益通算が行われる仕組みになっています。

(一部業者に確認済み)

逆を言えば、絶対に脱税できないシステムになっています!

しかし、合算がどれくらいなのか税務署から連絡はありません。

課税対象の解釈を間違っていると「申告漏れ」になる可能性がありますので、自分の状況は自分で把握しておく必要があります。

確定申告に専用の様式を添付して損益通算をします。

▼関連記事▼

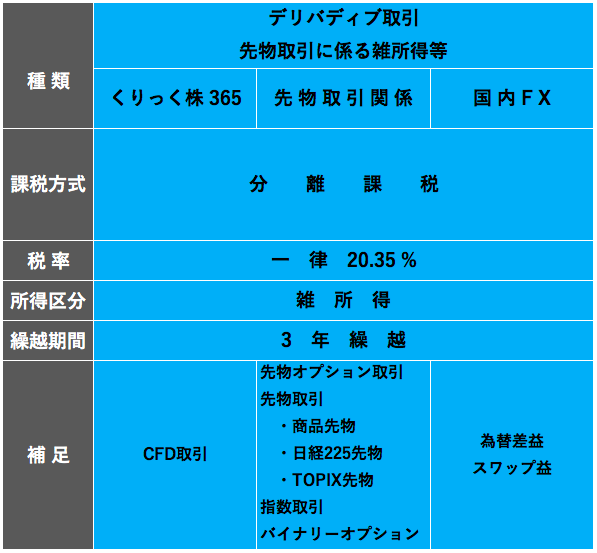

【本題1】損益通算の合算の考え方(表でまとめてみた)

同課税方式での同所得区分の損益通算についてです。

いわゆる広義の意味での損益通算です。

複雑なので、色分けして3つの表分類に大別して、まとめてみました。

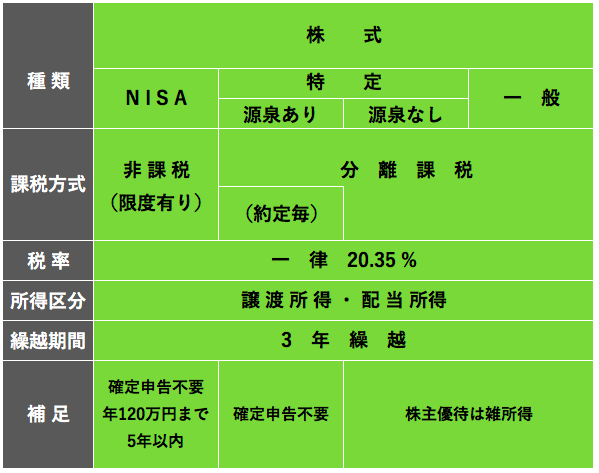

株式の分類表(分離課税で譲渡・配当所得)

・株式同士での損益通算が可能。

・分離課税なので、3年の繰越損失が計上できる。

・NISAや源泉ありは、確定申告不要である。

総合課税の分類表

・所得税の計算時は、総合課税全ての合算。もしも、所得がマイナスの時は0で計算。

・同じ色同士で損益通算が可能。

・総合課税なので繰越損失ができない。

・事業所得の損失は、給与所得と相殺できる。

・事業所得の青色申告は3年の繰越損失が認められる。

仮想通貨に関しての損益通算は、

税理士も使う、完全無料の仮想通貨税金計算サービス

【CRYPTACT(クリプタクト)】が便利です。

「Cryptic」の公式ページ

ここでピンク色に注目して、本題2へ・・・

【本題2】アフィリエイト収入との損益通算とは?

アフィリエイト等の副業収入をお持ちの方は朗報です。

上記表で示したピンク色の通り、

総合課税の雑所得同士では損益通算が可能です。

つまり、アフィリエイト等の副業収入と、仮想通貨・海外FXの損失が相殺できます。

特に、仮想通貨を塩漬けしている人・・・

2017年に仮想通貨を買いあさって、赤字を背負ったままポジションを保有している人は結構いるのではないでしょうか?

アフィリエイト収入に見合った額で、塩漬けしている仮想通貨の損失を確定させれば、損益通算で節税できます。

とはいえ、損失がないのが一番ですけどね!

注意点として、ここでのアフィリエイト等の副業収入は、事業所得ではなく、副業である雑所得の場合のみです。

事業所得の確定申告は、無料ソフト「freee」が有名です。

「freee」の公式ページ

【本題3】FXの未決済ポジションのスワップに注意

FX業者によっては未決済ポジションでも、スワップだけ利益確定している業者もあります。

業者によって扱いが違うので、注意が必要です。

未決済ポジションの為替差損益 → 非課税

未決済ポジションのスワップ → 課税と非課税の場合がある

※スワップについては、各業者での確認が必要

12月までの確定損益で計算しますので、

未確定ポジションを決済して確定損益の調整ができるのは、12月31日で最後です。

<例題>どのように決済するのが税制上良いか? ただし、損益の変動は考慮しないものとする。

現在、2019年12月30日。私は給与所得者であり、1月3日にFXを引退し、株式に移行するつもりだ。2つのポジションを保有中である。

ポジションA : 為替差損益 -11万円 スワップ +30万円(未決済は課税)

ポジションB : 為替差損益 -20万円 スワップ +39万円(未決済は非課税)

(1)両方とも12月30日に決済

(2)両方とも1月3日に決済

(3)Aを12月30日、Bを1月3日に決済

(4)Bを12月30日、Aを1月3日に決済

<解説>

給与所得者の雑所得なので、20万円以内であれば確定申告不要である。

つまり納税義務はない。

(1)の場合 38万円の20%納税

2019年のみ -11 +30 -20 +39 = 38万円の20%

(2)の場合 30万円の20%納税

2019年 未決済でも課税 30万円の20%

2020年 -11 -20 +39 = 8万円 →納税義務なし

(3)の場合 納税なし

2019年 -11 +30 = 19万円 →納税義務なし

2020年 -20 +39 = 19万円 →納税義務なし

(4)の場合 49万円の20%納税

2019年 +30 -20 +39 = 49万円の20%

2020年 -11万円 →損失だが、株式との通算はできず無意味。

したがって答えは、(3)

このように、決済のタイミングでも所得税が左右されるため、慎重に考慮する必要があります。

繰越損失について

損益通算後に損失の方が大きく赤字になる場合は、3年間繰り越して控除を可能にするのが繰越損失です。

この先3年間で確定申告が必要になり手間ですが、利益が出た年に過去の損失と相殺ができるので税金対策に有効です。

損益通算と同様に、確定申告に専用の様式を添付することで申告ができます。

まとめ

・所得税を計算する際、総合課税同士は合算する

・必要経費は実態的に計上したほうが良い

・広義の意味の損益通算では、「ふじさんじょう」の損失は、他の所得区分と相殺できる

・狭義の意味の損益通算では、同課税方式の同所得区分であれば損益通算できる

・繰越損失は、総合課税(青色申告を除く)はできないが、分離課税は、3年の繰越申告ができる

上記の通りです。

最終的には、税理士に相談するか国税庁のHPを参照して確認してください。