ウェルスナビと同じように「長期・積立・分散」投資をやりたいと考えていませんか?実はウェルスナビのポートフォリオにはパターンがあり、それを再現すれば自分で積立分散投資ができます。本記事ではウェルスナビの概要とポートフォリオの具体例、自分で積立分散する理由と方法についてご紹介します。

積立分散で投資をしたいけど・・

ウェルスナビはどう?

ウェルスナビと同じ投資を自分で再現した方が良い?

このような疑問を解決します。

結論、ウェルスナビと同じ積立分散投資は再現可能であり、自分でやる方が成績は良いです。

少しでも不労所得があれば安心です。

→ウェルスナビとは別ですが、当サイトの実績をご案内しています。

ウェルスナビ(WealthNavi)とは?

ウェルスナビ(WealthNavi)は全自動で「長期・積立・分散」投資を行うサービスです。

ロボアドバイザー(Ai)が最適なポートフォリオで資産配分してくれます。

多くのユーザーが口コミで実績を公開しており、安定的に積立分散運用ができています。

ウェルスナビ投資。毎週5万円積立投資をしてます。相場の上げ下げ関係なく継続するスタンスです。魅力は長期、分散、積立です。皆さん株ばかり投資してませんか?金、債権、不動産も上がってます。リスクはなるべく分散しましょう。ガンガン買い増し中です。 pic.twitter.com/at76Ow3Mh5

— シンさん 節約系投資家 (@mastey1202) August 3, 2023

1812日目(+39.69%)#WealthNavi#ウェルスナビ#ロボアドバイザー pic.twitter.com/YOjO35kr8c

— さる@WealthNavi (@saruwn) August 5, 2023

投資の知識がなくても自動でプロ並みの配分(ロボアド)をしてくれるので、手軽に投資家の仲間入りができます。

投資したいけど不安?

→上記のようにTwitter仲間の情報が見れます。

→自動で安全な投資を行い、簡潔な画面でポートフォリオを把握しやすいので問題ありません。

ユーザーが多いので不安がある人でも安心です。

後で詳しく解説しますが、ウェルスナビの投資先は株式をメインとした7つのETFとなっています。

ETFとは?

ETF:Exchenge Traded Fund

日本語:上場投資信託

→ 「Exchange Traded」=上場、「Fund」=投資信託、複合して「上場投資信託」

上場しているので、ETFでは株のようにリアルタイムに証券会社で売買できます。

“投資信託との違い”

・投資信託は取引回数が1日1回と制限がある

・取引手数料も0~4%程度と高め

・ETFでは最小単元からしか購入できない

ウェルスナビ(WealthNavi)は「おまかせNISA」という機能があり、非課税枠でも全自動運用が可能です。

ウェルスナビは新NISAにも対応しています。

ウェルスナビ(WealthNavi)は投資専門家と人工知能(AI)による資産運用アルゴリズム(公式引用)に基づいて、長期的な視点から顧客の資産の安定的な成長を狙うためETFのポートフォリオ が作成されています。

→ 自分で資産運用をするのが面倒な人は、ウェルスナビは心強い味方です!

しかし、ウェルスナビもメリットばかりではありません・・

自分でウェルスナビのポートフォリオを再現する理由

ウェルスナビのポートフォリオを自分で再現する理由は2つです。

ウェルスナビを再現する2つの理由

・資産運用アルゴリズムが良いから。

・手数料1%がバカにならないから。

→ウェルスナビのデメリットは手数料です。

手数料1%は本来もらえるはずの分配利回りで相殺してるけど、手数料がなければ分配金は全て自分の利益にすることができます。

ウェルスナビの年間手数料1%を高いと思うかどうかはあなた次第ですが・・長期投資における1%というのは貴重なものです。

自分で再現すると結果的には?

ウェルスナビと同様の運用成績なのに手数料が無料。

むしろ分配利回り(約3%)がもらえる。

下の表は100万円を元本に年利8%と9%で複利運用した場合の資産推移です。積み立てNISAと同じ期間である20年間を参考に比較しています。

年利1%の違いは?

| 元本100万円の推移 | 年利8% | 年利9% |

| 5年後 | 147 | 154 |

| 10年後 | 216 | 237 |

| 15年後 | 317 | 364 |

| 20年後 | 466 | 560 |

→ 1%って小さな数字に思えますが、20年間後の資産の差は約100万円も違ってきます。

つまり、20年後には元本と同じ数字の差が開きます。

長期投資における1%の差はかなり大きな違いとなります。

ウェルスナビの手数料が高くこのようなケースも・・

2022年の配当金集計💰

\\ 204,730円でした!!!//

(なんで10万も違うの??)

(ウェルスナビ手数料43,093円だったので、実質161,637円でした..) https://t.co/a8qHESSezb— な ちゃん🐰 (@nachanxxx2) January 12, 2023

投資信託より安いけど、自分でやれば手数料は0%

ウェルスナビの手数料高すぎじゃね

海外ETF買ってるだけなのに🤔ボロ儲けですね pic.twitter.com/GY1bqC8vWn— 天井ロンガー寺田 (@Long_at_ceiling) January 4, 2023

手数料1%なんて気にならない!って人は、ぜひWealthNavi を使って下さい。

ただ、自分でウェルスナビと同じ運用ができるのか?という疑問が湧いてきますが、それは次章以降をご覧ください。

少しでも不労所得があれば安心です。

→ウェルスナビとは別ですが、当サイトの実績をご案内しています

自分でウェルスナビのポートフォリオを再現するための7つのETF

ウェルスナビのポートフォリオを自分で再現すると、パフォーマンス的には+1%(手数料)と+3%(分配金)と合わせて4%近く差があります。

これはかなりでかいです!

ウェルスナビと同じポートフォリオを自分で作るためには、ウェルスナビが何の銘柄に投資しているかを知る必要があります。

実はウェルスナビのポートフォリオにはパターンがあります。

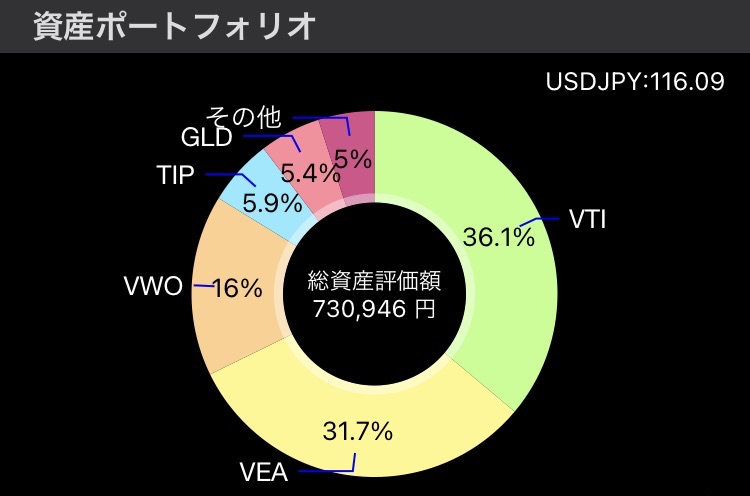

以下は実際にウェルスナビで運用している人のスクショです。

おぉ!入金した10万円が自動的に振り分けられて各資産購入してる!

ちゃんとリスク許容度「5」での配分通りになってます。現金もちょっと残してくれるのね。

積立についてはとりあえず月1万で設定。

ウェルスナビについても定期的に運用成績紹介してこうとおもいます。#ウェルスナビ #めっちゃ楽 pic.twitter.com/Wj9c5j5wrH— コツ男@レバ8割投資 (@swabvt_leverage) January 10, 2023

ウェルスナビ

リスク許容度は5(最大)

今は月に15万×5回で入金 pic.twitter.com/pFcd9fDz94— Red@40代バツイチ独身暇男 (@tRLwAVBzwx4704) July 20, 2023

#ウェルスナビ 開封の儀。株価上がって含み益が回復してきた😊

運用開始: 70ヶ月

投資元本:310万円

評価額 :437万円

評価損益: 127万円

円建て :41.08%

ドル建て:22.94%

リスク許容度:5記事→https://t.co/iHsMncPp3h pic.twitter.com/92KjGSQMAp

— あっきん@投資家🍀元公務員|トラリピ愛好家🐯 (@_akkin_nara) January 30, 2023

→なんとなくウェルスナビの運用比率が一定であることがわかると思います。

実際にウェルスナビのポートフォリオ は以下の7つだけです。

ウェルスナビのポートフォリオは7つ

| 株 | ① 米国株(VTI) |

| ② 日欧株(VEA) | |

| ③ 新興国株(VWO) | |

| 債券 | ④ 米国債券(AGG) |

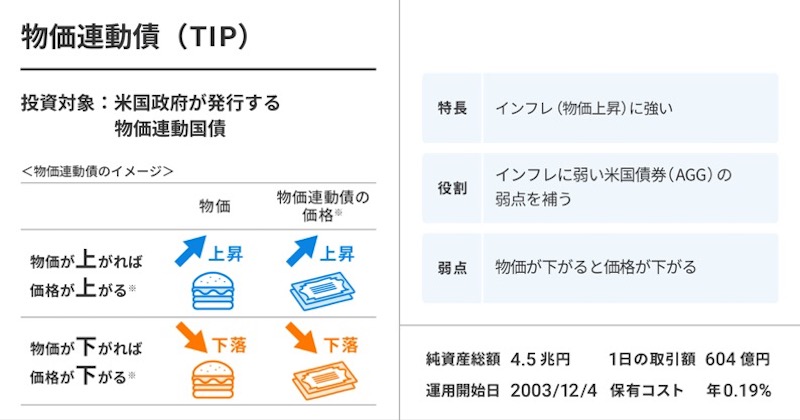

| ⑤ 物価連動債(TIP) | |

| 金 | ⑥ 金(GLD) |

| 不動産 | ⑦ 不動産(IYR) |

①〜③が株、④〜⑤が債券、⑥が金、⑦が不動産の4種類のカテゴリーに分かれています。株がリターン狙いの資産でそれ以外はリスクヘッジです。

ウェルスナビのポートフォリオを構成する7つのETFを深掘りしていきましょう!

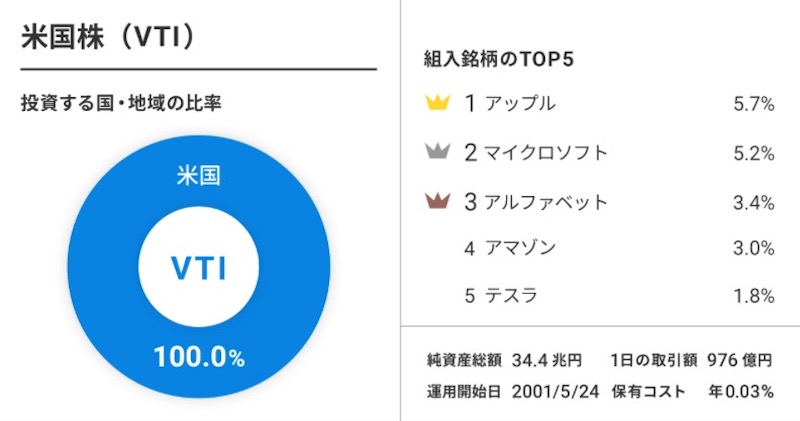

① 米国株(VTI)

VTI:Vanguard Total Stock Market Index Fund ETF

日本語:バンガード・トータル・ストック・マーケットETF

分配利回り:1.91%

経費率:0.07%

米国株100%で構成されているETFです。

※引用元:WealthNavi

米国の大企業から中小企業まで4139銘柄に投資するのと同等の効果が得られる。アップル、マイクロソフト、アマゾンが上位15%を占める。純資産総額が34兆円を超える世界トップクラスのETFです。

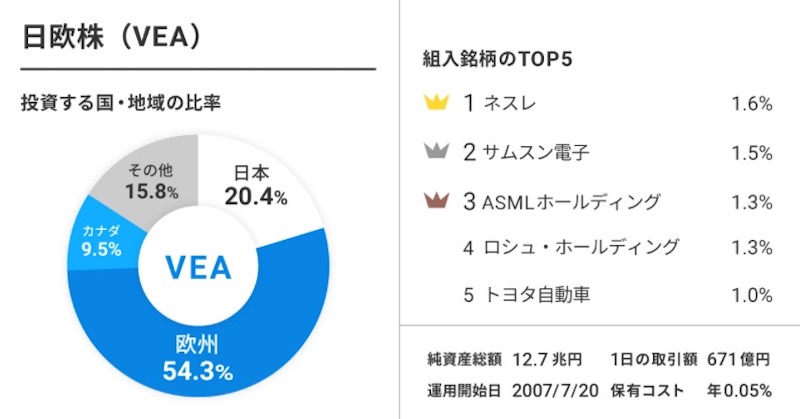

②日欧株(VEA)

VEA:Vanguard Developed Markets Index Fund ETF

日本語:バンガード・FTSE先進国市場ETF(米国を除く)

分配利回り:3.27%

経費率:0.05%

日本を筆頭に欧州やアジアなどの先進国の株式に投資するETFです。

※引用元:WealthNavi

日本20%、欧州(イギリス、フランス、ドイツ等)、カナダ9.5%、その他16%で構成され、ネスレ(スイス)やサムスン(韓国)、トヨタ(日本)など大企業を含む4095銘柄に投資するのと同等の効果が得られます。純資産総額が12.7兆円を超え、運用開始から15年経過しています。長期投資の対象として安心感のあるETFです。

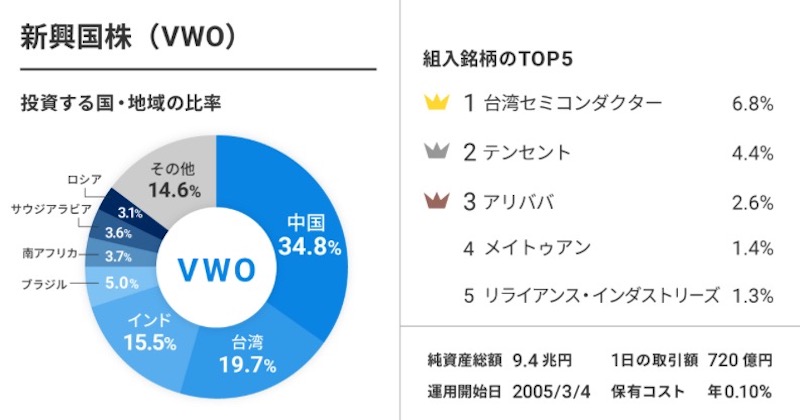

③ 新興国株(VWO)

VWO:Vanguard Emerging Markets Stock Index Fund ETF

日本語:バンガード・FTSE・エマージング・マーケッツETF

分配利回り:2.64%

経費率:0.08%

成長を続ける新興国の株式に投資するETFです。

※引用元:WealthNavi

中国が3分の1、台湾20%、インド6%、ブラジル5%、南アとサウジとロシアで10%、その他で構成される。テンセントやアリババといった中国の大企業を上位に、5306銘柄に投資するのと同等の効果が得られる。資産総額は9.4兆円と大きく、運用実績も15年以上と安心の実績があります。

④ 米国債券(AGG)

AGG:iShares Core US Aggregate Bond ETF

日本語:iシェアーズ・コア・米国総合債権市場ETF

分配利回り:1.80%

経費率:0.03%

米国の国債や社債に投資できるETFです。

※引用元:WealthNavi

株が売られると安全性の高い債権が買われるので、株と債権はリスクヘッジの組み合わせとして最適です。純資産総額は10.6兆円を超えており、運用開始から20年近く経過しているので安心の実績といえます。

⑤ 物価連動債(TIP)

TIP:iShares TIPS Bond ETF

日本語:iシェアーズ米国物価連動国債ETF

分配利回り:4.83%

経費率:0.19%

米国政府が発行する物価連動国債に投資できるETFです。

※引用元:WealthNavi

物価連動債は物価上昇(インフレ)で価格が上昇するため、インフレに弱いAGGの弱点を補うことができます。純資産総額は4.5兆円で、運用開始から20年近く経過しているETFです。

⑥ 金(GLD)

GLD:SPDR Gold Shares

日本語:SPDRゴールドシェア

分配利回り:0%

経費率:0.40%

古くから物理的な価値の象徴である金に投資できるETFです。

※引用元:WealthNavi

有事の際の避難先とされ、国際紛争や金融危機などに強いです。金は物理的な保管コストがかかるので経費率が高くなっています。預かり資産残高は430兆円、純資産総額6.6兆円で、運用貸しから20年近く経過する巨大なETFです。

⑦ 不動産(IYR)

IYR:iShares U.S. Real Estate ETF

日本語:iシェアーズ米国不動産ETF

分配利回り:2.29%

経費率:0.41%

米国の不動産市場であるREATに投資できるETFです。

※引用元:WealthNavi

米国のオフィスビルやホテル、商業施設、住宅など物理的な投資対象。性質が異なるため株や債権と連動せず、リスクヘッジとして効果があるETFです。純資産総額は0.8兆円で運用開始から20年以上経過しています。

以上が、ウェルスナビのポートフォリオを構成する7つのETFです。

自分でウェルスナビのポートフォリオを再現する3ステップ

自分でウェルスナビのポートフォリオを作る方法は、「7つのETFの購入配分をマネする」だけです。

行動の目安

※必要な資金:0円

※必要な時間:約10分

ウェルナビのポートフォリオをやるに当たって特に経費は必要なく、入力作業等の手間10分ほどで実現できます。

ウェルスナビのポートフォリオを実現するのに、必要なツールは2つです。

実現するための必須ツール2つ

・ETFが購入できる証券口座

・ポートフォリオを管理するアプリ

先ほどご紹介しました7つのETF全てが購入できる証券口座は、「SBI証券」と「IG証券」です。

このどちらかの口座がなければ話になりません!

口座開設はどちらも無料で所要時間は10分ほどで作成できます。

必須ツール その1(1)

必須ツール その1(2)

両社ともNISAで運用できるので、節税しながら積立分散投資ができます。

必須ツール その2

ポートフォリオを管理する配当管理アプリは、あらゆる投資商品を一括できます。

複数の証券会社からETFを購入しても、自分で入力するので1つのポートフォリオにまとまってくれます。

ここからが具体的な方法です!

自分でウェルスナビのポートフォリオを再現する方法は、以下の3ステップとなります。

ウェルスナビを自分で再現する3ステップ

ステップ1. ポートフォリオの割合を確認

ステップ2. 購入数を確認

ステップ3. ETFの購入

この3つのステップについて、順番に解説していきます。

step

1ポートフォリオの割合を確認

※引用元:ウェルスナビ

ウェルスナビは5つのリスク許容度を設けており、ユーザーがこれを選択します。

右に行くほど、リスクに寛容でリターンを求めるタイプです。

リスク許容度1の例

【本日の #ウェルスナビ】

元本+361,350円(+17.31%)

自動積立によってTIPを購入💰 #WealthNavi はリスク許容度を1にして債券比率を高めてあるので、利下げ局面で強さを発揮するのかな?😆ヨクワカラナイケド pic.twitter.com/gEMB19kbI0— みぎてにじゃらじゃら (@migitenijara) May 18, 2023

リスク許容度4の例

ウェルスナビ5年運用実績🎉

2018年2月スタート!

初回入金10万円💵

毎月1万円積立→途中15,000円にup⬆️

リスク許容度 ④金は11月頃より新しくIAUというETFに切り替えられていました✨ pic.twitter.com/YcjYq6gCvM

— Chico〜FIREへの道も一歩から〜 (@ChicoroadtoFIRE) February 18, 2023

リスク許容度1〜3の債券は米国債券のみとなるが、自分で運用すれば物価連動債も混ぜるなど工夫が可能です。

※ポートフォリオの割合であって、購入数ではないことに注意です。

各ETFの購入数については、ステップ2をご覧ください。

step

2各ETFの購入数を確認

※配当管理アプリの画面より

上のスクショは、ウェルスナビのリスク許容度5を再現したポートフォリオです。

実際の購入ETFの内訳は、以下の通りです。

右の株数に注目!

ETFの株価がそれぞれ異なるので、割合が同じであっても購入する株数は異なってきます。

計算すれば購入数は分かりそうですが、面倒くさいですよね!そこでスマホアプリの出番です。

配当管理アプリを使えば、実際にETFを購入していなくてもポートフォリオを作ることができます。

ちなみに上のスクショも、実際には購入していません。

割合を手入力して株数を確認できたら、この株数でETFを購入すればOK。簡単ですね!

step

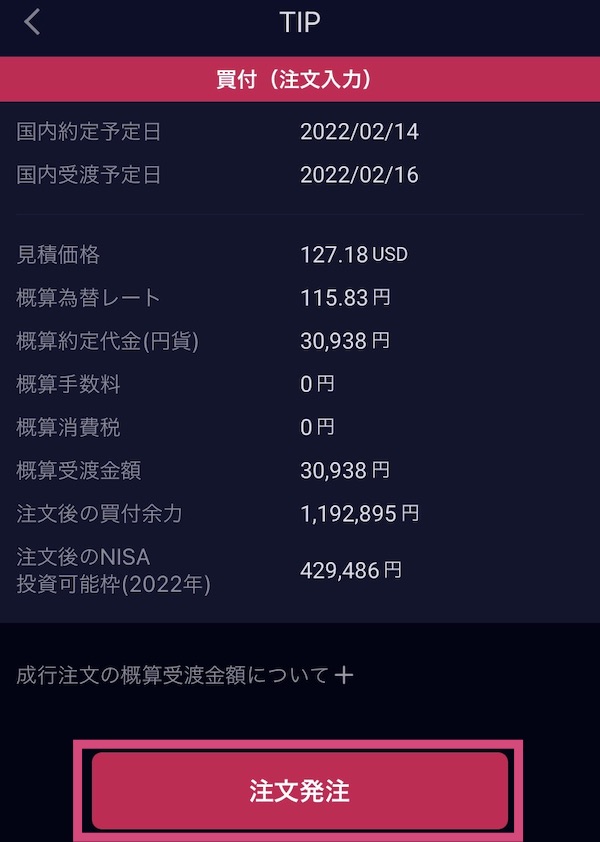

3ETFの購入

SBI証券の場合「SBI証券 米国株」のアプリを使います。

購入したい銘柄を検索して「買付」をタップ。

「一般・NISA」「株数」「成行・指値・逆指値」「外貨・円貨」を選択したら、パスワードを入力し「確認する」をタップ。

あとは「注文発注」をタップ。

ETFの購入はたったのこれだけです!

割合で決めた数量を追加購入していけば、あなたもウェルスナビ同等の積立分散の長期トレードができます。

ウェルスナビのポートフォリオを自分でやる『積立分散投資』【まとめ】

ここまででウェルスナビ(WealthNavi)のポートフォリオを自分でやる方法についてご案内させていただきました。

パフォーマンス的にはウェルスナビと同じ運用成績で、手数料1%が節約できます。

記事のポイント

・ウェルスナビは全自動でETFを購入し「長期・積立・分散」を行う。

・ウェルスナビのポートフォリオを自分でやる理由は、手数料1%が長期投資ではバカにならないから。

・ウェルスナビのポートフォリオを自分でやると、分配金約3%を受け取れる。

・ウェルスナビのポートフォリオを自分でやるには、7つのETFを配分して購入。

ウェルスナビのポートフォリオを自分でやるには、以下の2つが必要。

自分で再現するための必須ツール

ウェルスナビは5段階のリスク許容度で、ETFの割合が決まっている。

ウェルスナビ5つのリスク許容度

| リスク許容度 | 1 | 2 | 3 | 4 | 5 |

| ① 米国株(VTI) | 13% | 24.5% | 33.5% | 35% | 35% |

| ② 日欧株(VEA) | 5% | 12% | 19.6% | 29% | 33.4% |

| ③ 新興国株(VWO) | 5% | 5% | 7.6% | 10.9% | 16.1% |

| ④ 米国債券(AGG) | 35% | 35% | 28.5% | 11.8% | 5% |

| ⑤ 物価連動債(TIP) | 32% | 13.5% | 0% | 0% | 0% |

| ⑥ 金(GLD) | 5% | 5% | 5.8% | 8.3% | 5.5% |

| ⑦ 不動産(IYR) | 5% | 5% | 5% | 5% | 5% |

→ 自分の好みや情勢に応じて、リスク許容度を選択。(ほとんどの人が5で運用)

ウェルスナビのポートフォリオ通りに購入すれば「長期・積立・分散」の資産運用が自分でできます。リスク許容度5でもリスク分散型のETFが織り交ぜられているので、通常の投資信託を1本購入するより安心です。

ウェルスナビのポートフォリオを自分でやる3ステップは以下の通り。

ETF購入までの3ステップ

1. ポートフォリオの割合を確認

→上の表から割合を決める

2. ETFの購入数を確認

→割合と価格から購入数を決める(配当管理アプリを使えば簡単!)

3. ETFの購入

手数料1%は20年後には、元本と同じ金額ぐらい差が開く可能性があります。また、自分で運用することで微妙なポートフォリオアレンジができます。自分でやる方法は分かったけど、面倒くさいなあ〜と思う人はウェルスナビを使いましょう。

銀行預金は金利がなく物価の上昇にも連動しないため、長期的には資産価値が目減り可能性があります。

重要なのは、「長期・積立・分散」を意識として資産形成することです。

流行りのオールカントリーやS&P500のインデックス投資より、ウェルスナビのポートフォリオはリスクヘッジが効いておりオススメです。

未来のためにあなたのポートフォリオを膨らませましょう!

というわけで今回は以上です。

→2024年スタートの新NISAにも対応