投資と貯金の割合ってどれぐらい?と考えてしまいますよね。実は貯金のような性質を持つ投資なら投資割合をグッと上げることができます。本記事では投資と貯金の割合を把握しながら、その理由と方法をご紹介します。記事を読み終えるとローリスクで利益を得る貯金のような性質を持つ投資をご検討いただけます。資産運用の割合を上げて収益増加を狙いましょう!

やっぱり貯金って必要?

銀行だと金利ないよね?

貯金感覚でできる投資はない?

→このような疑問にお応えします。

感覚的な投資はお金を溶かすことになるケースもあります。資産を壊さないようにローリスクで収益を上げる投資習慣を身につけておきましょう!

投資と貯金の割合を把握しよう!

まずは一般的な投資と貯金の割合を把握しておきます。

「世界と日本人」「年代別(日本人)」の2つにわけて、貯蓄割合をご覧いただきます。

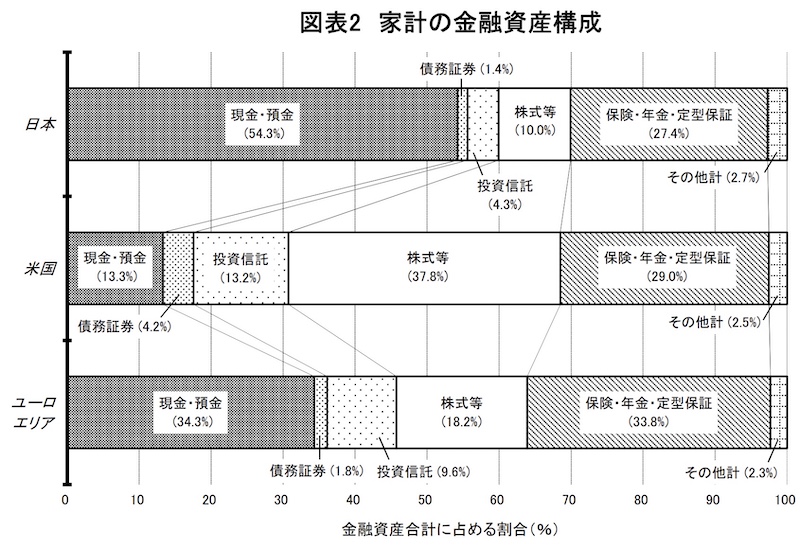

世界と日本人の比較

日本人と米国、欧州の投資と貯金の割合を見てみましょう。

上のグラフは日本銀行が公表している「家計の金融資産構成」です。

パッとご覧いただいてどのように感じましたか?おそらく皆さん同じ感想になると思います。

日本人、貯金割合多いなぁ〜

確かにその通りですね。

一番右の「保険・年金・定型保証」は約30%と各国同じです。特に会社員の人は自動で積立られている所なので、今回は割愛させていただきます。

現金以外の金融商品の割合に着目すると・・

【各国の投資割合】

・日本 → 15.7%

・米国 → 55.2%

・ユーロエリア → 29.6%

→日本人は投資割合が低くリスクを嫌がる民族だということがお分かりいただけます。

背景として日本では義務教育でお金に関して学ぶ機会が少なく、ファイナンシャルリテラシーが低いことが1つの要因です。

本来であればもう一歩、投資の知識を身につけて、現金以外の金融資産を積極的に保有したいところです。

グラフにおける主な金融資産は「現金」「債権」「投資信託」「株式」「その他」となっています。

それぞれの金融資産のポートフォリオは、簡略的にこのように考えてもOKです。

「現金」→リスクなし

「債権」→ローリスク

「投資信託」→ミドルリスク

「株式等」→ハイリスク

※日本円の価値が下がり現金をリスクと考える場合あり。

ポートフォリオとは?

金融資産のポートフォリオとは、金融資産の保有割合のこと。

特にリスク回避を目的とする分散投資の割合を指す場合が多く、ハイリスク、ミドルリスク、ローリスク、その他に大別される。

ポートフォリオの代表例

ハイリスク:株式、FX、仮想通貨(暗号資産)

ミドルリスク:投資信託、ETF

ローリスク:債券

その他:金、不動産

あなたの金融資産ポートフォリオはいかがでしょう?

とはいえ、今はここまでの把握でOKです。

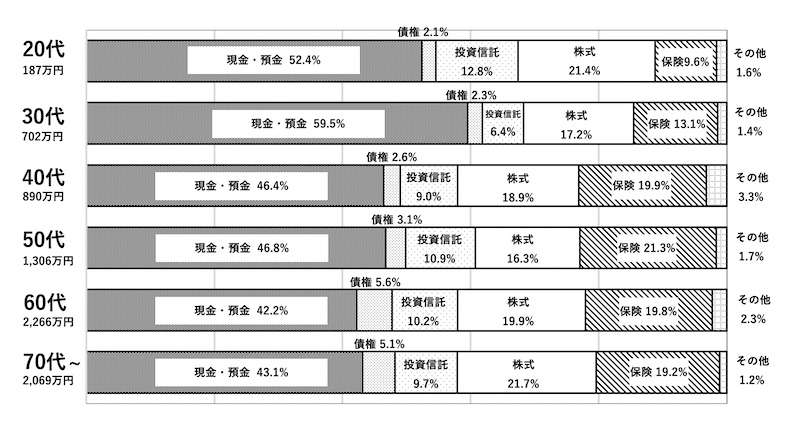

次は「日本人の年代別の比較」を見てみましょう!

年代別(日本人)の比較

上のスクショは20代〜70代以降が保有する金融商品の割合です。

30代、40代、50代は所帯持ちの人が増えるため、保険の割合が少し増えますが・・

全体的に年代による大きな差はありません。

年代の下に表記されている金融資産額は思ったよりも高いですね。

これは平均値であり中央値ではないため、一部の金持ちが貯蓄額の数字を上げているからです。目安として見ておき、あまり気にしないでおきましょう!

投資の割合を決定する(貯金の分け方)

この章では「貯金の分け方」を理解し、自分の資産を把握した上で「投資の割合」を決めます。

貯金は3区分に大別する

貯金は以下の3区分に大別することができます。

○「生活の貯金」…何かあった場合に生きるために必要な貯金です。例えば、衣食住にかかるお金や病気やケガに備えるお金の事になります。毎月の生活費の3ヶ月〜1年分が目安です。年齢や家族構成によって異なりますが、20代単身であれば3ヶ月分で問題ないでしょう。月20万円の生活費としたなら、60万円となりますね!基本的には投資対象とはしにくい貯金となります。

○「将来の貯金」…将来の目的をはたすためのお金です。留学費用、結婚資金、マイホーム購入またはリフォーム、教育費用などがこれにあたります。使う可能性が数ヶ月以上先であるため、多少は流動性が低くても問題のない貯蓄です。そのため、投資対象として検討する事ができます。

○「働かせる貯金」…当面使うことのない遠い未来のためのお金です。自分の老後資金や子供の援助などがこれにあたります。余裕資金であるため積極的かつ長期的に投資対象とすることができます。投資してお金を増やすためにお金に働いてもらう貯金として扱うことができます。

投資の割合が決まったら運用方法を検討する

貯金の量や目的は人それぞれですが、先ほどの通り3区分にお金を分けることができたかと思います。それぞれ、必要な時期が異なるため、以下のような特徴があります。

【貯金のイメージ】

| 貯金の3区分 | 用途 | 必要時期 | 投資対象 |

| 「生活の貯金」 | 衣食住、病気ケガ | 数日先 | 投資対象外 |

| 「将来の貯金」 | 留学、教育、結婚、マイホーム | 数ヶ月先 | ローリスク |

| 「働かせる貯金」 | 老後資金、子供世帯援助 | 数年先 | ハイリスク |

働かせる貯金は赤字になっても計画を再編できるため、既に投資に利用している人が多いかと思います。

投資に有効利用したいのは「将来の貯金」です。

え?将来のための貯金を投資対象とするなんて・・

と思う人もいるかと思います。

ですが、必要な時期に必要なだけ現金を引出しできれば問題ありません。

【将来の貯金例】

必要な要件・・来年に結婚費用が必要

必要なだけ・・300万円のうち200万円を引出したい

必要なタイミング・・来月に現金決済が必要

→このような場合でも、ほぼ元本割れせずに数日で現金引出しできる投資なら問題ありませんよね。

なんでも貯金として備えると投資なんてできたもんではありません!

ポイントは「ほぼ元本割れしない」ということで、ローリスク投資であれば実現可能です。

「ほぼ」と表現しているのは、運用を開始してすぐの時は利益が少ないので、運用開始当初は元本割れする可能性があるからです。

そのため、ローリスク投資は半年以上の長期運用ができる状態であることが望ましいです。

ローリスク投資でもコツコツ運用すれば、将来的には大きなリターンとなって帰ってきます。

また、ローリスク投資の中でも「貯金のような性質を持つ投資方法」であれば・・

「生活の貯金」も投資対象にしても構わないと思います。

貯金のような性質を持つ投資方法をご紹介

日本人の平均的な貯金割合が50%前後と高すぎることがお分かりいただけたと思います。しかし、銀行に預けていてもお金は増えません。それどころか、長期的に見た場合は日本円の価値が下がる可能性だってあります。

お金を眠らせておくのは勿体ないことです!

繰り返しますが、「生活の貯金」「将来の貯金」でも元本割れの可能性が少なく、すぐに引き出せる状態であれば、投資対象として問題ありません。

一般的には、専門家が運用する「投資信託」が安定すると言われています。しかし、投資信託は少額投資が難しいことや、流動性が悪く出金して現金化しにくいことなどいくつか欠点があります。

投資信託とは?

別名:ファンド

投資家から集めた資金で投資のプロ(ファンドマネージャー)が株式や債券など分散投資を行い、得られた利益を投資家に分配する金融商品。

当サイトではローリスク投資として、以下をオススメします。

ローリスク投資の一例

1 ETF購入 (投資信託の仲間)

2 FXアービトラージ(サヤ取り)

3 IPOチャレンジポイント(新規上場株式)

これらローリスク投資について順番にご案内します。

1 ETF購入 (投資信託の仲間)

ETF購入は経済指数に対して投資をするので、リスク分散効果があります。

投資信託は信託報酬や入出金の流動性が悪いですが、ETFは株式と同じ売買方式なので瞬時に決済ができます。

ETFとは?

投資信託の一種

・日経、NYダウ、S&P500、世界株などIndex指数と連動する。

・指数投資のため実態は分散投資であり元本割れのリスクが低い。

・株と同じようにリアルタイムに売買できるため流動性が高い。

・投資信託より手数料が低くランニングコストを軽減できる。

→ETFの良いところは即座に売買できるので、お金が必要になった場合でもすぐに現金化できることです。(通常、ETF口座から銀行への出金に1〜2営業日)

ETFの種類は多数あるけど、先進国や途上国の各金融商品でポートフォリオを作ることがポイントです。

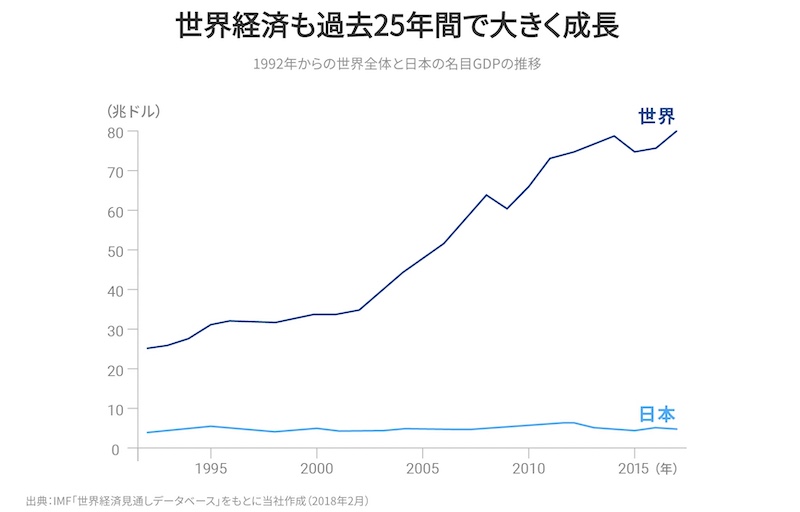

日本ではなく世界の経済成長に投資するイメージです。

※出典:ウェルスナビ

実際に世界の経済成長を一発買いできるETFも存在します。

例えば「VT:バンガード・トータル・ワールドストック」なら、1つで新興国を含む世界47カ国の株式に投資ができます。

詳細は、ウェルスナビのポートフォリオを自分でやる『積立分散投資』をご覧ください。

日本の銀行に貯金するより、このようなETFにお金を置いておく方が良いでしょう。

2 FXアービトラージ(サヤ取り)

外国為替の金利の仕組みを利用して、貯蓄感覚で運用できるのが「FXアービトラージ(サヤ取り)」です。

テクニカルやチャートに張り付く必要がないので、ストレスフリーで利益を得ることができます!

当サイトでも3年以上運用しており、安定して年利6%程度の利益を得ています。

毎日増えていく金利を実感するのは気持ちがいいものです。(地合いによってはマイナスの日もあり)

詳細は、アービトラージ(サヤ取り)とは?FXで不労所得を作る方法と実績をご紹介をご覧ください。

3 IPOチャレンジポイント

「生活の貯金」を投資対象としても問題ないのが「IPOチャレンジポイント」です。

基本的には口座にお金を置いておくだけなので、銀行預金と変わらず早期にお金を引き出すことができます。(通常、IPO口座から銀行への出金に1〜2営業日)

通常の株式取引はせず、新規上場株式(IPO)の購入のみ対象とします。

IPOはランクさえ把握しておけば、元本割れのリスクはないに等しいです。それに加えて大きなリターンも狙えます。

しかし、人気のあまり抽選方式となっており、その当選確率はかなり低いものとなっています。

そこでIPOチャレンジポイントを狙います。

IPOチャレンジポイントは抽選に外れるたびに1ポイントたまります。IPOチャレンジポイントを数百ポイント(ランクによって必要ポイントは異なる)使用することで必ず当選する仕組みです。つまりポイントそのものに資産価値があるため、コツコツと利益を得ることができます。

詳細は、SBI証券のIPOチャレンジポイントで2度美味しいをご覧ください。

まとめ:投資と貯金の割合は?【投資割合上げて効率アップ!】

ここまでで「投資と貯金の割合」についてご案内させていただきました。

「投資と貯金の適切な割合」はコレだ!といったものはないけど、日本人は年代に関わらず貯蓄割合が50%前後と高すぎることが分かったかと思います。

当たり前のことですが、銀行に貯金していても利益はありません。

本記事の要点は以下の通りです。

本記事の要点

1 日本人は現金保有の割合が極端に高く、もっと投資に積極的になるべき

2 「生活の貯金」「将来の貯金」「働かせる貯金」に分けて考える

3 ローリスクで早期出金が可能なら「生活の貯金」も投資対象にできる

4 「貯金のような性質を持つ投資方法」として以下3例がオススメ

感覚的な投資を行うと資産を溶かすこともありますが、安全な投資であれば積極的に取り組んで問題ありません。

あなたもポートフォリオを見直して、資産を増やしてみてはいかがでしょうか?

というわけで今回は以上です。